台湾会計税務

所得税

台湾での所得税の申告

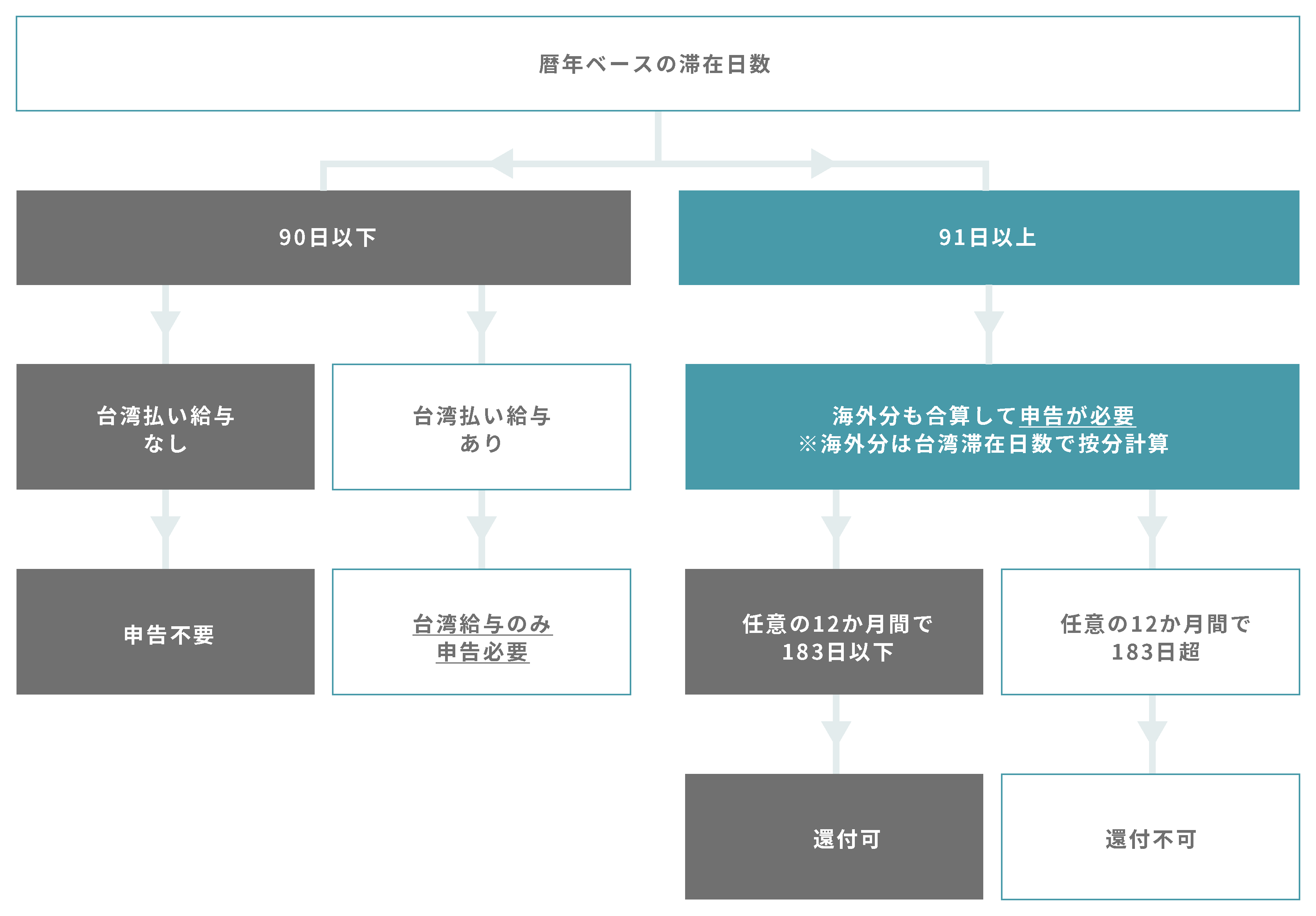

台湾での累積滞在期間が91日以上の場合、非居住者であっても台湾での申告が必要!

台湾では、暦年の累積

台湾源泉所得には、台湾法人が支払う給与等のほか、日本など海外で獲得した所得に台湾の滞在期間で按分計算した金額が含まれます。

日本と台湾で二重に課税!?

このため、例えば台湾での滞在期間が100日で日本の滞在期間が265日であった場合、日本では居住者であるのに台湾でも申告義務が生じます。この場合、日本と台湾の双方で納税が発生し二重課税となってしまいます。

二重課税については日台租税取決め(後述)や外国税額控除で手当てされていますが、基本的に先に台湾で申告をして還付申請(または日本での修正申告)を行う形になります。

滞在日数は入国日は含まず出国日を含みます。

例えば、2019年4月2日に入国し、5月10日に出国した場合、滞在期間は38日間です。その後、7月2日に再入国後、12月31日まで台湾に滞在している場合、滞在期間は182日間となり、2019年の累積滞在期間は220日間となります。

| 滞在期間 | 台湾払い給与 | 台湾外払い給与 | ||

| 台湾での源泉徴収 | 台湾での確定申告 | 台湾での源泉徴収 | 台湾での確定申告 | |

|

90日以下 |

必要(18%または6%)*1 | 不要 | 不要 | 不要 |

|

91日以上182日以下 |

必要(18%または6%)*1 | 必要(一律18%)*2 | 必要(一律18%)*2 | |

|

183日以上 |

必要(5%または源泉徴収税額表に基づく) | 必要(5~40%の累進課税、免税・控除適用あり)*3 | 必要(5~40%の累進課税、免税・控除適用あり)*3 | |

*1 月給が台湾行政院が定める最低賃金の1.5倍以下の場合、源泉徴収率6%を選択することも可

*2 税率は一律18%を適用し、出国時に申告納付

*3 翌年5月末に申告納付。滞在期間が300日超の場合は課税所得は按分計算せず全額とする

税額の計算

基本的な考え方は日本の所得税計算と同じです。

1月1日から12月31日までに台湾で獲得した所得から各種控除項目を控除して課税所得を計算し、累進税率を乗じます。

要納付所得税額=課税所得×超過累進税率 ー 税額控除 ー 源泉徴収額等

課税所得=収入 – 各種経費 – 免税額 – (標準控除または列挙控除) – 特別控除

収入と所得証明

| 収入の種類 | 日本語訳 | 所得証明となるもの |

| 營利所得 | 事業所得 | |

| 執行業務所得 | 事業所得 | 源泉徴収票等 |

| 薪資所得 | 給与所得 |

台湾法人負担分:源泉徴収票、雇用契約書 海外法人負担分:納税証明書、給与明細、海外現地の公認会計士の署名付き所得証明書 |

| 利息所得 | 利子所得 | 源泉徴収票等 |

| 租賃所得及權利金所得 | 不動産所得、配当所得 | 源泉徴収票等 |

| 自力耕作、漁、牧、林、礦所得 | 耕作、漁業、牧畜、山林、鉱業所得 | |

| 財產交易所得 | 譲渡所得 | |

| 競技競賽及機會中獎的獎金或給與 | 宝くじ等賞金所得 | |

| 退職所得 | 退職所得 | |

| 其他所得 | 雑所得 | |

| 變動所得 | 一時所得 |

一、免税額(基礎控除)

| ステイタス | NTD |

| 納税義務者本人 | 92,000 |

| 既婚者 | 92,000 |

| 20歳以下の子女 | 92,000 |

| 70歳以上の直系父母 | 138,000 |

二、その他控除

1.標準控除額

| ステイタス | NTD |

| 未婚者 | 124,000 |

| 既婚者(夫婦合算申告の場合) | 248,000 |

※2023年10月更新

2.列挙控除(その他の控除)

上記1.標準控除額といずれかの選択適用となります。

| 項目 | NTD |

| 寄付金控除 | 課税所得の20%を上限とする |

| 保険料控除(生命保険、社会保険料) | 上限 24,000/ 1名 |

| 医療費、出産費用控除 | 上限なし |

| 災害損失控除 | 上限なし |

| 住宅ローン控除または家賃控除 | 上限 300,000/ 1世帯まで(住宅ローン控除の利子) 上限 120,000/ 1世帯まで(家賃) |

3.特別控除

| 項目 | NTD |

| 給与所得特別控除 | 上限 200,000/ 1名 |

| 貯蓄投資特別控除 | 上限 270,000/ 1世帯 |

| 障害者特別控除 | 上限 207,000/ 1名 |

| 教育費特別控除 | 上限 25,000/ 1名 |

| 未就学児特別控除(5歳以下) | 上限 120,000/ 1名 |

| 資産の譲渡損失 | 譲渡所得を上限とする |

| 長期介護特別控除 | 上限 120,000/ 1名 |

三、基本生活費差額

当局が設定した2022年度の基本生活費196,000元に申告人数を乗じた総額が各種控除後の金額を上回る場合は、その超過した部分につき課税所得からさらに控除することができます。

※「国内居住者」で課税年度中に出国してその後再入国しない者については、上記の基礎控除額、標準控除額及び基本生活費は、滞在日数に応じて按分計算します。

超過累進税率とは

台湾の所得税も日本と同様に単純な累進課税ではなく、「超過累進課税」という方式を採用しています。

「超過」とは、「超絶に厳しい」ということではなく、「区分から超過した金額だけに対応した税率を乗じる」という意味です。そのまま計算すると若干煩雑になるため、通常は下表の速算式で計算します。

速算式_2022年度

| 課税所得額 | 税率 | 累進差額 |

| 0~560,000 | 5% | 0 |

| 560,001~1,260,000 | 12% | 39,200 |

| 1,260,001~2,520,000 | 20% | 140,000 |

| 2,520,001~4,720,000 | 30% | 392,000 |

| 4,720,001~以上 | 40% | 864,000 |

出所財政部台北国税局

申告書添付書類

- パスポートコピー

- 居留証コピー

- 台湾で支払われた所得を証明するもの(給与源泉徴収票等)

- 海外で支払われた所得を証明するもの(現地国の税務当局が発行する確認書、納税証明書または公認会計士による所得証明書)

- 雇用契約書

- 就労許可証公文書コピー

- その他所得を証明するもの

- 各種控除に必要な書類(保険料の支払明細、扶養家族を証明するもの、医療費明細書、住宅ローン支払利息等)

*納税証明書が発行できないケース

駐在員の留守宅手当や給与格差負担金は、海外での勤務に起因して支払われるものであることから国外源泉所得となり、役員以外の非居住に該当すると源泉不要となります。この場合、納税証明書は発行されませんので会計士の証明書が必要になります。当該給与費用の損金算入については、出向者と出向元の法人との雇用契約が依然として維持されていることを条件に出向元の日本法人の損金に算入できます(国税庁HP_出向者に対する給与の較差補てん金の取扱い)。

二重課税とは

居住者は、所得の生じた場所を問わず居住国において全世界所得が課税されます。このため、居住地国と源泉地国が異なる場合、双方で二重に所得税が課徴されることになります。

通常、居住地と勤務地は同一国ですが、海外赴任で家族は日本に残したまま現地国で給与が支給される場合には、居住国と源泉地国が異なります。これは、台湾の居住者認定が滞在期間(183日以上は居住者)を基準とするのに対し、日本では主たる生活拠点や所得の発生地等の客観的事実を総合的に勘案して判断するためです。

二重課税は、外国税額控除や租税協定(*本頁後段:「日台租税取決めの短期免税」参照)の制度を活用することで税金の払い過ぎを回避することが可能です。

外国税額控除制度

外国税額控除制度とは、居住地国と源泉地国が異なる際、源泉地国で申告・納付した所得税(または源泉税)を居住地国の所得税から控除して二重課税を排除する制度です。例えば、居住地国が日本で源泉地国が台湾の場合、台湾で納付済みの源泉税や確定申告した所得税が日本でも二重課税されている場合、日本の確定申告で外国税額控除することになります。

控除対象期間は、当該外国所得税の納付日が属する年度分の所得税の額から差し引くことになります。これは、源泉地国での税額確定が源泉徴収時点なのか、確定申告時なのかにより異なります。例えば、台湾では非居住者として所得税額が源泉徴収で確定する場合には当該源泉税の納付日と同じ年度となりますが、確定申告日まで税額が確定しない居住者の場合には翌年度分から控除することになります。これは、日本の確定申告日が台湾よりも遅いため納税日の属する年度がずれるためです(日本:3月31日、台湾:5月31日)。

日台租税取決めの短期免税

二重課税を回避するもう一つの手段として、日台租税取決めの短期免税規定の活用がありますが、台湾会社負担の給与所得は対象外となります。次の三つの要件を満たす場合には、台湾の所得税が免除されます(日台租税取決め第15条第2項)。

- 短期滞在者免税の適用を受ける課税年度において開始又は終了するいずれの12か月間においても滞在期間が183日を超えていない

- 給与等は台湾の現地法人から支払われていない

- 給与等が台湾のPEに負担されているものではない

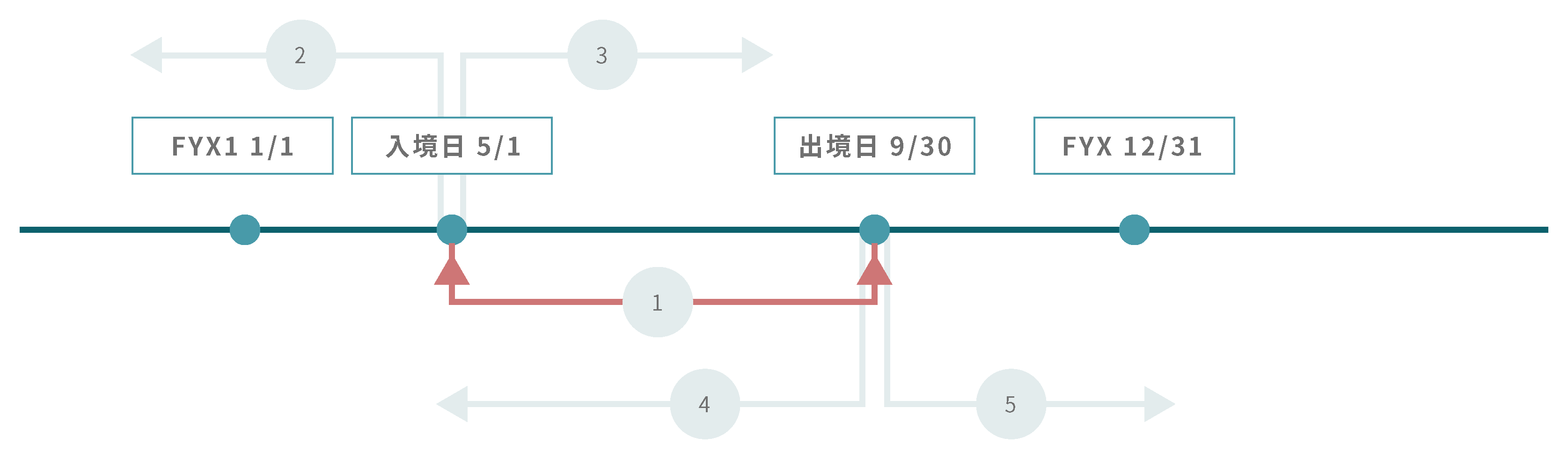

但し、要件にある「任意の12か月間」における183日とは、入国日または出国日のいずれから起算する12カ月間を指しますので、翌年度以降にならなければ判定することができません。このため、実務上は、暦年の滞在期間が91日以上となった時点でまずは申告します。そして、翌年度以降に任意の12か月間の滞在日数基準を満たすかの判定を行います。基準を満たした場合、還付手続を行うことで二重課税分を事後的に取り戻します。

判定フローチャート

下表の①~⑤のいずれにおいても183日以下であることが判明した場合、還付申請が可能となります。

- まず、①で91日以上の場合にはFX1年度の確定申告が必須となります。

- その後、②~⑤のいずれにおいても183日以下でなければ還付申請はできません。

- 下表の例の場合、⑤の183日以下を証明できるのはFX2年度の9月30日となります。