台湾会計税務

外国法人の源泉税に対する軽減措置

外国法人(または非居住者)が台湾で経済活動を行い、これにより獲得した利益は台湾源泉所得として認定されます。

通常、支払者側で対価の20%相当額を源泉徴収して納税しますが、一定の要件を満たせば軽減措置の申請が可能です。

一、軽減措置の概要

1. 日台租税協定-短期事業利得の免税

役務の提供または契約期間が183日以下の場合、日台租税協定上の事業所得に係る短期免税措置により、源泉税率は免除される。

2. 日台租税協定-ロイヤルティ収入の10%軽減税率

特許・技術等の無形資産の使用対価(ロイヤリティ/使用料)は、日台租税協定上の投資所得に係る減免措置により、源泉税率を10%まで引き下げが可能。

3. 所得税法8条-役務収入の4~6%軽減税率

所得税法8条では、当台湾域内貢献度と当局が定めた「業種別標準利益率」に基づき課税所得を算定。実質的な源泉税は4~6%まで軽減される。参照:外国法人の電子商取引課税

4. 所得税法25条-役務収入の3%軽減税率

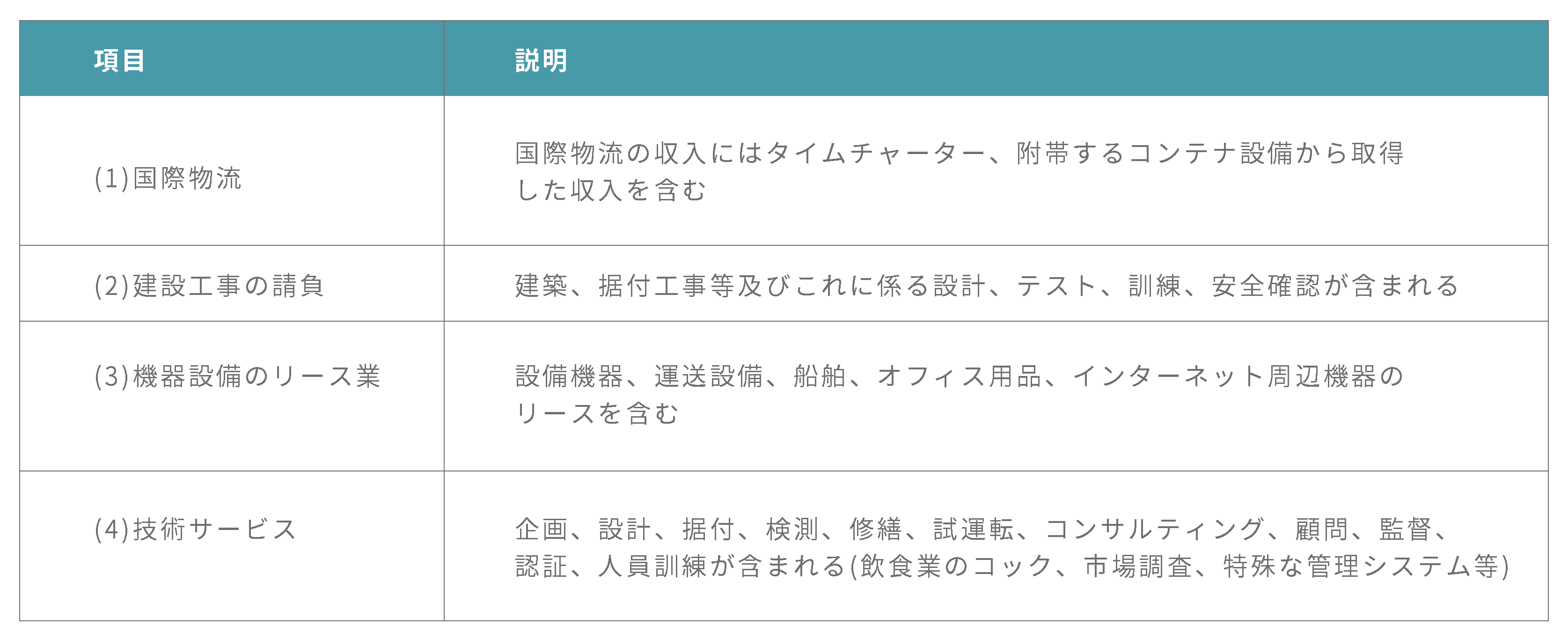

また、所得税法25条の要件(下表)を満たす場合には、上記の所得税法8条とは別に業種に関係なく、利益率を一律15%として課税所得を算定することも可能。これにより、実質的な源泉税は3%(15%×20%)まで軽減される。

4. 所得税法4条・先端技術使用料の免税

台湾にはない最先端技術を有し、かつ、生産効率性に寄与すると認められた無形資産については、当該使用料に係る源泉税が免除される(所得税法4条第1項-21)。

5. 販売コミッション収入は免税

例えば、日本法人が台湾法人から依頼を受けて日本で受託販売して獲得する売上連動型販売コミッション収入は、台湾源泉所得には該当しない(財政部650830台財稅第35817號函)。なお、ここで定義されるコミッションは、投入時間に連動するもので(非定額制)、料率が5%~10%であるものを指す。

| 減免措置 | 内容 | 備考 | 原則 | 軽減措置後 |

| 1. 日台租税取決め | 短期の事業利得は免税 | 20% | 免除 | |

| 利子、使用料、配当収入は10%の軽減税率の適用が可能 | 20% | 10% | ||

| 2. 所得税法8条 |

コスト費用の配賦計算が困難であり、かつ、下記の役務については当局が指定する業種別標準利益率に基づき課税所得を算定 |

ロイヤリティ(特許権、商標権の使用料)は除外 |

20% |

(業種別標準利益率に基づく) |

| 3. 所得税法25条 |

コスト費用の配賦計算が困難であり、かつ、下記の役務についてはみなし利益率15%に基づき課税所得を算定

|

ロイヤリティ(特許権、商標権の使用料)除外 同一契約書内に物品の販売価格を明記している場合、全体課税される |

20% | 3% |

|

4. 先端技術使用料解釈令 |

外国の最先端関連の使用料は免税 | 台湾での特許出願、商標登録されていることが前提となる。 | 20% | 免除 |

| 5. 販売コミッション解釈令 |

受託販売のコミッション収入は台湾源泉所得に該当しない |

免税 | – |

二、過誤納金に係る還付請求

事前申請に間に合わなかった場合は、過大に納付した税額について還付請求することが可能です。

源泉税の過誤納金に係る還付請求権の時効は、日台租税協定が5年、所得税法は10年となります。