日台M&A

各論の留意点

財務・税務

関係会社間取引

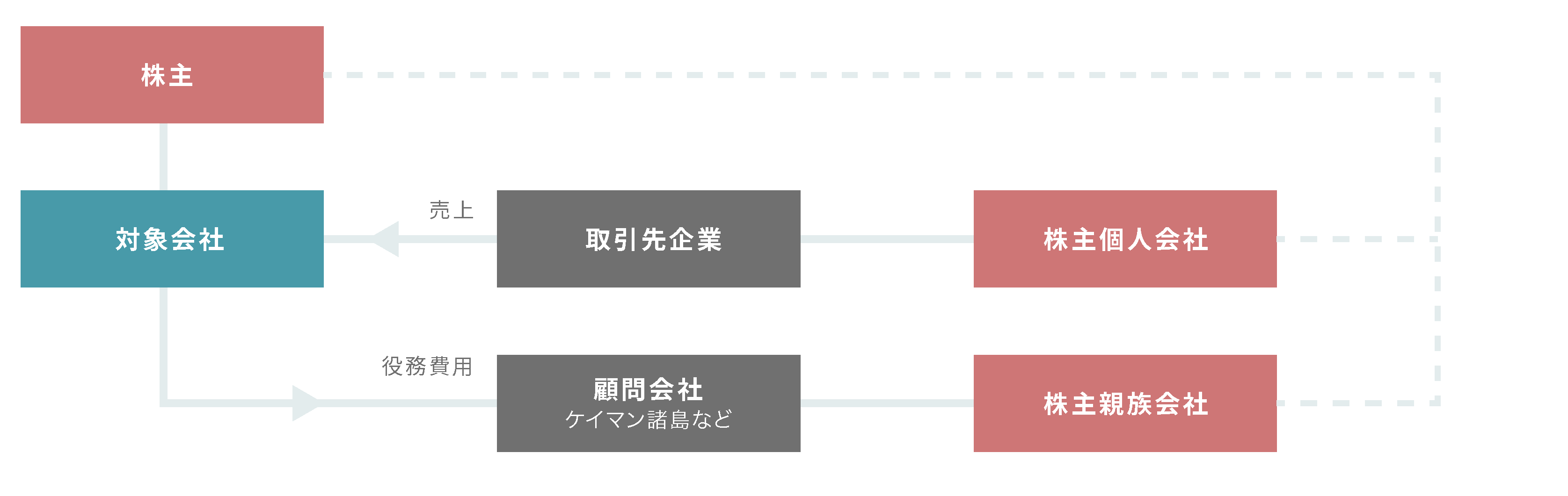

台湾では、日本でいうタックスヘイブン対策税制が存在しません。そのため、会社やオーナー個人がタックスヘイブン国に設立した会社を利用し、台湾における課税額を軽減するスキームが非常に多く見られます。対象会社の取引スキームで、どの程度の利益が関連企業へ逃れているのかを把握することが対象会社の正常収益力の判断に不可欠となります。買収後、日本のタックスヘイブン対策税制を考慮すると取引スキームや持株構造を見直しせざるを得なくなる可能性があるので、その影響や、変更コストも考慮が必要です。

会計基準の準拠状況

中小企業では会社帳簿が会計基準に必ずしも依拠していないことが多く、その影響の把握が必要です。企業によっては税務申告用と管理用など複数セットの帳簿を持っていることも多く見受けられ、正しい損益状況や正常収益力の見極めに想像以上の労力が必要となるケースも多く、税務の過去の過少申告によるリスクへの対応をどうするか検討が必要となります。

退職給付引当金

台湾では、旧制度、新制度と呼ばれる2種類の退職金制度があります。このうちM&Aで大きな論点となるのは、確定給付型である旧制度の退職金です。台湾では、非上場の会社について、退職給付引当金の計上が義務付けられていないため、引当金不足について見積もる必要があります。

海外への配当

台湾子会社から日本親会社への配当には、21%(日台租税協定では10%)の源泉所得税があります。将来の資金計画時には源泉所得税の影響についても考慮する必要があります。

未処分利益課税

台湾では決算期末期の株主総会で配当を行わず内部留保すると5%の未処分利益課税(法人税の一種)があります。将来の資金計画時には台湾特有の未処分利益課税についても考慮する必要があります(なお、従前の未処分利益税率は10%でしたが2018年に5%に引き下げられました)。

乗数法による類似会社選定

台湾では上場企業の業種に偏りがあるため、類似会社の依拠できるデータを台湾の上場企業のみから選定することは困難な場合が多く見られます。この場合、米国、日本、香港、上海等の近隣各国で上場する企業を類似会社として選定をする場合があります。

人事・労務

取締役・監査役の選任

台湾の会社法では、少なくとも3名以上の董事(取締役)を選任する必要があります。そのうち、董事会の決議により董事長(代表取締役)を1名選任しなければなりません。また、監査役(監察人)については原則として1名以上が必要となります。

勤続年数、解雇手当(退職金)の給付義務の承継

留任する従業員の勤続年数を併せて計算、解雇金に関する義務を買手が承継するか否かの検討が必要です。取引のスキームにより企業合併法が適用されるか否かが異なり、それによって必要な手続きも変わってきます。退職金は新制度適用会社の場合は考慮不要です。

留任従業員の条件

留任する従業員の条件面の変更の可否、変更する場合の調整方法については検討が必要です。

労働条件の合法性

残業代の対象者、残業代の計算方法、休日出勤時の手当の計算方法、有給休暇の日数及び未消化分賃金払い等が労働基準法等の関連法令と照らして合法的かどうか。非合法の場合、その影響額等のリスクを分析する必要があります。

解雇に伴う事前通告

対象会社にとって、留任しない従業員数が一定の人数に達した場合、大量解雇法に基づき手続きを行わなくてはなりません。たとえば、60日前に解雇計画書を主管機関に通知し、従業員と労使協議を行わなくてはならないため、従業員への通知のタイミングなどを自由に決定することが難しく、スケジュール管理上留意が必要です。