よくある質問

お客様からよくいただく質問を

おまとめしました。

台湾には、産業創新条例の研究開発税制や中小法人発展条例の雇用促進税制等の租税優遇策があります。

原則、外国資本法人であっても要件を満たせば適用は可能です。

日本の親会社から台湾子会社に社員を派遣して技術指導を行ない、その対価を徴収するケースはよくあります。

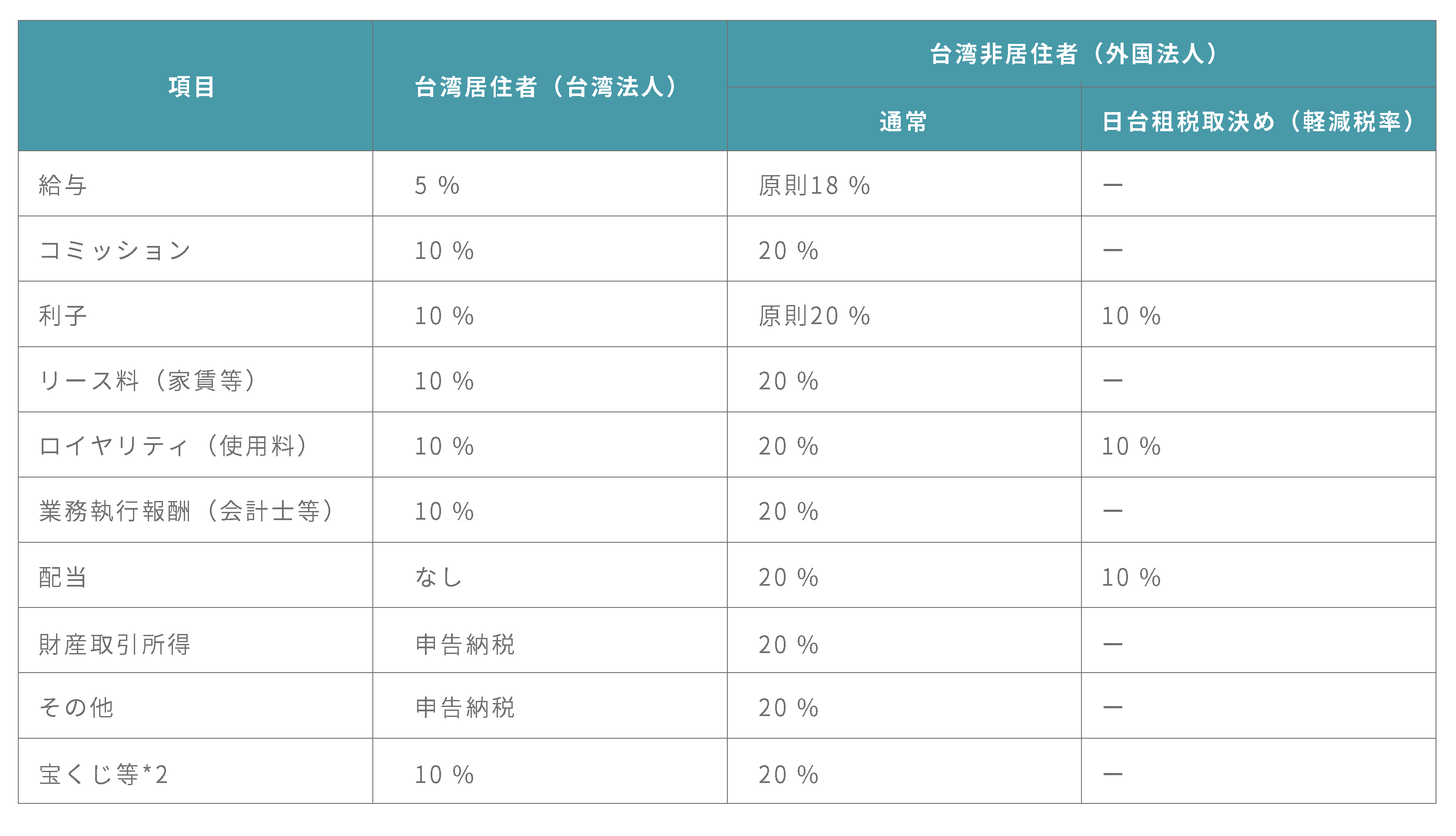

非居住者に対する役務費用の支払いですので、源泉徴収が必要です(源泉税率は原則20%)。

保税取引とは、ある一定の地域(保税地域)に置かれた外国貨物の関税の賦課を一時的に留保することをいいます。

台湾には、保税区として予め指定されたエリアと、これとは別に税関に個別申請して自らの保税拠点として登録する保税倉庫等があります。

関税とは、一般的に物品の輸入に際して課せられる税金で、物品の価格や重量、品目に応じて所定の税率を乗じて計算されます。

輸入品は、課税区に到着した日の翌日より15日以内に申告する必要があります。申告を怠った場合、仕入の損金算入が認められません。

印紙税とは、取引の明確化と安定性を担保する文書に対する税金です。

課税対象となる文書及び税額は以下のとおりです(印紙税法第7条)。

- 金銭領収書:表示金額の1000分の4

- 請負契約:表示金額の1000分の1

- 不動産の抵当権設定、売買等:表示金額の1000分の1

- 動産売買契約 NTD 12

なお、台湾の印紙税は台湾内で作成・締結された契約書を課税範囲としますので国外で締結された契約書は台湾で課税されません。

台湾の移転価格税制は、OECDのガイドラインに準拠していますが、

納税者側に移転価格報告書等の事前準備を定めている点に特徴があります(所得税法43条-1)。

報告書の作成方法は原則自由ですが合理的に説明根拠を示す必要があります。専門家である会計士事務所に依頼するケースが一般的です。

年間売上総額がNTD 3億以上の法人には、「移転価格報告書」の作成義務があります。

但し、基準以下の小規模法人は例外的に簡易報告書による代替も可能です。

台湾域内における物品または役務の販売および物品を輸入する行為は、すべて「付加価値型および非付加価値型営業税法」(通称、「営業税法」)の規定に基づき営業税が課されます。

一部特殊な業種(金融業、風俗業等)を除き、そのほとんどが付加価値型(VAT=Value Added Tax)を採用しています。日本でいう消費税に近い概念です。

内税方式です。

但し、買受人が営業人の場合には、営業税と販売対価を区分して統一発票を発行する必要があります。