先日は日台租税協定(正式には「所得に対する租税に関する二重課税の回避及び脱税の防止のための公益財団法人交流協会と亜東関係協会との間の取決め」という)の概要とポイントを俯瞰的にご説明しましたが、個人所得税についてケースごとにもう少し詳しく整理してみます。

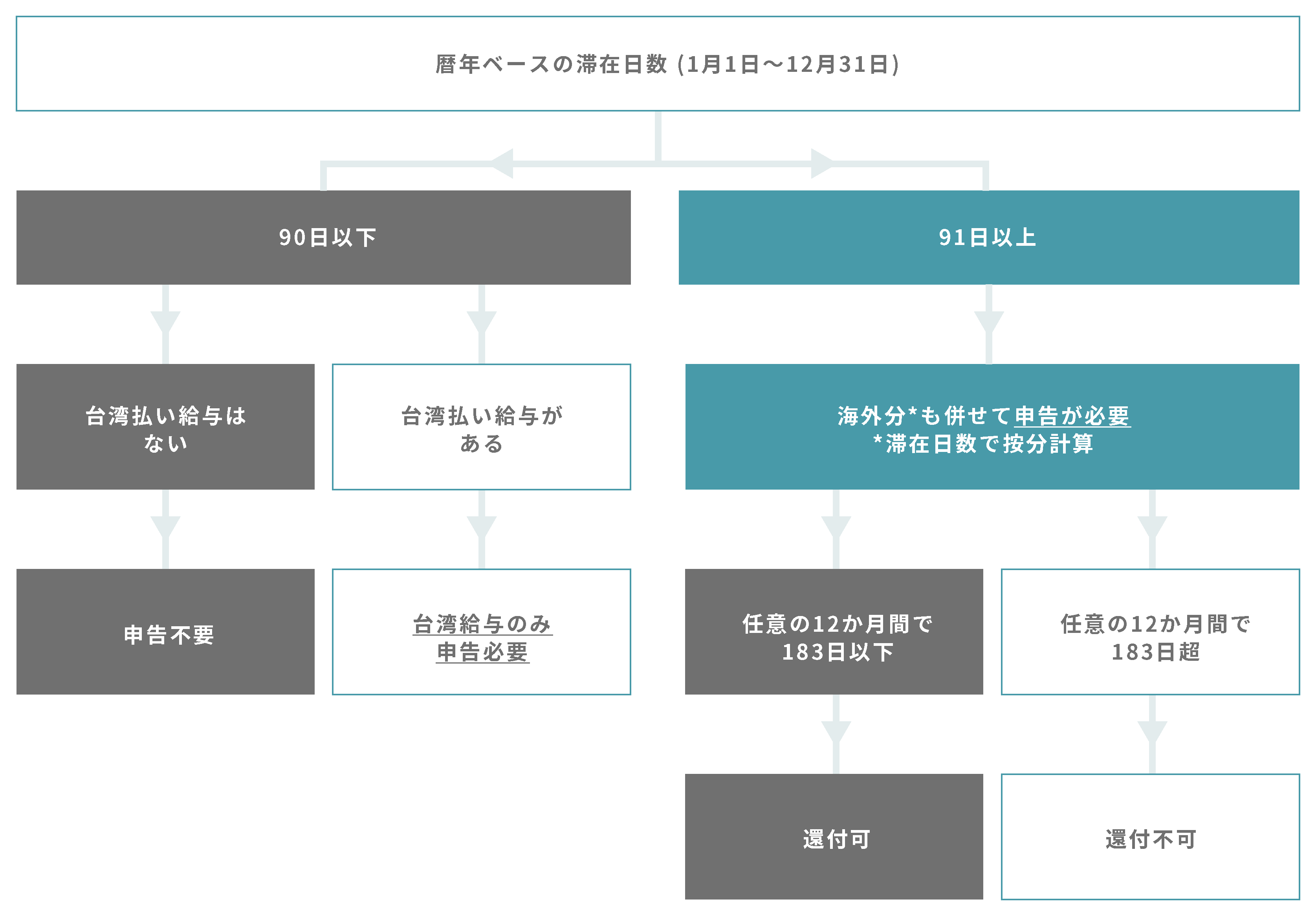

- 短期滞在者免税の適用を受ける課税年度において開始又は終了するいずれの12か月間においても滞在期間が183日を超えていない

- 給与等は台湾の現地法人から支払われていない

- 給与等が台湾のPEに負担されているものではない

短期免税の要件判定

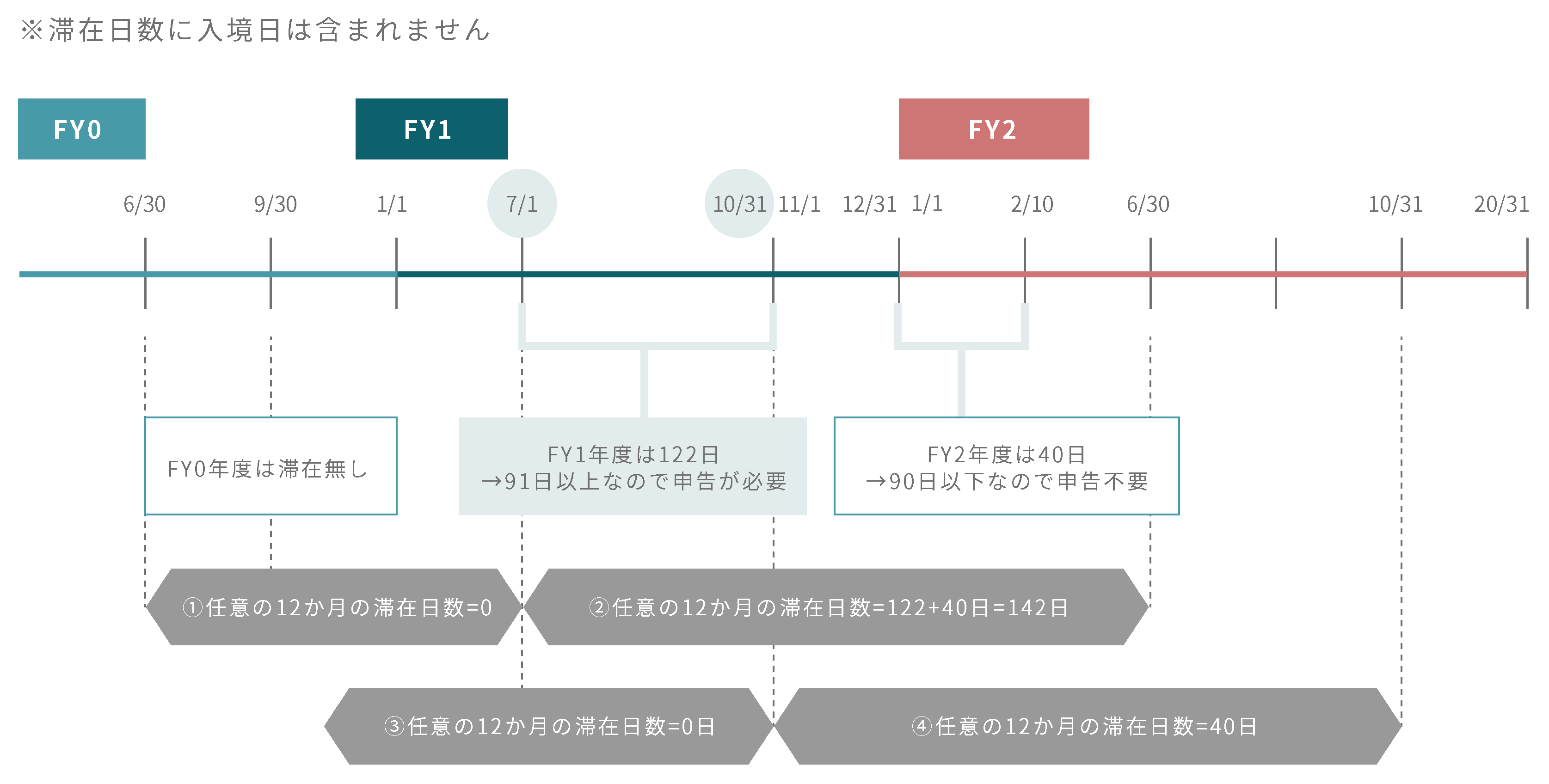

「任意の12か月」とは?

実務上の流れ

還付が可能となるケース

某日本人出張者がFY1年の7月1日~10月31日およびFY2年1月1日~FY2年2月10日の期間、台湾に滞在した場合。

この場合、入国日から起算した任意の12ヶ月間とは、FY0年6月30日~FY1年7月1日(①)及びFY1年7月1日~FY2年6月30日(②)の期間を指し、出国日から起算した任意の12ヶ月とは、FY0年9月30日~FY1年10月31日(③)及びFY2年11月1日~FY2年10月31日(④)の期間を指します。FY1年度の滞在期間は122日でしたので、台湾の所得税法に基づき出国日までに当該課税所得を申告する必要があります。但し、これとは別に日台租税取決めの短期免税規定により、FY10/31時点で任意の12ヶ月における滞在期間がいずれも183日未満であることが確定した場合には免税対象となり、還付手続きにて既納分を還付してもらうことが可能となります。